买大的新瑞鹏,难当中国宠医第一股?

提前占坑的新瑞鹏,能赚到钱吗?

1

要上市了?

近些年在各方面原因下,银发族和单身族的数量还在不断增长,伴侣宠物成为了越来越重要的家庭成员。

而随着人们物质生活水平的提高,年轻一代科学养宠意识也在不断增强,消费意愿也在不断提高,甚至出现“富养宠物,穷养自己”的现象。

宠物行业也由此成了一条大热门,其中尤以宠物医疗利润最为丰厚,据弗若斯特沙利文数据,中国宠物市场规模,从2015年的943亿元增至2021年的2656亿元,复合年增长率约为18.8%。

目前,中国已经成为仅次于美国的全球第二大宠物市场,而且未来仍存在巨大的成长空间。

此次赴美上市的新瑞鹏,早早在资本的介入下开始提前布局,经过多年发展,据弗若斯特沙利文数据,就医院数量与宠物医疗服务收入来看,2020年及2021年,新瑞鹏成为了中国最大、世界第二大的宠物医疗服务平台。

从招股书上来看,新瑞鹏坐拥23个宠物亿元品牌和1887家宠物亿元,是在中国排名第二至第十的竞争对手医院总数的3倍。

旗下有三大支柱业务:宠物护理服务(主要包括宠物医疗服务及美容服务)、供应链服务(主要包括宠物食品的销售、药品、医疗器械和材料等宠物用品,提供给第三方宠物医院、宠物诊所和宠物店)和本地服务(主要包括通过公司自己和第三方的在线平台和线下渠道向个人客户销售宠物产品)。此外,公司还扩展到第三方诊断、持续兽医教育、市场营销服务等其他业务领域。

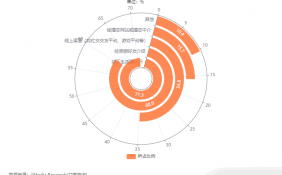

招股书显示,新瑞鹏2020年、2021年、2022年前三季度的营收分别为30.08亿元、47.84亿元、43.15亿元;宠物医疗服务分别占比68.3%、62.2%、52.9%;供应链服务分别占比19.7%、26.8%、36.5%;本地生活服务分别占比12.0%、11.0%、10.6%。

数据上来看,新瑞鹏近些年的利润一直在不断增长,宠物医疗服务贡献了绝大部分收入。体感上能觉察到的则是新瑞鹏遍地开花的宠物医院。不过从增长趋势的角度看,宠物医疗服务占比正在逐年下降,供应链服务逐年上升。

不过值得注意的是,新瑞鹏迅速达到现有的体量是在疯狂并购其他品牌和医院达成的,快速扩张的过程中,在给公司带来巨额收入的同时,也埋下了不少祸端。

财务数据显示,新瑞鹏2020年、2021年、2022年前三季度的亏损分别为10.00亿元、13.11亿元、11.09亿元。三年不到,累亏超34亿元,且呈逐年加大的趋势。

可以看出新瑞鹏采用了最时兴的互联网打法,前期烧钱扩大规模,后期再凭借市场优势地位拿到话语权分得利润。但是这种玩法的隐患也不小,目前的新瑞鹏钱是花出去了,但是后面能收回多少暂时还未可得知。

2

兽医与资本

新瑞鹏的创始人彭永鹤在青海大学兽医专业毕业后,先是在农场当了3年兽医,又到青海畜牧兽医学院做了3年讲师。

1997年彭永鹤南下前往深圳,做回兽医的彭永鹤,赶上了宠物经济萌芽的阶段,彼时专业的宠物服务平台还没有几个。看到商机的彭永鹤,第二年就在深圳开出了第一家宠物医院,瑞鹏宠物由此诞生,并成为国内最早一批专业宠物医院。

2012年,凭借自身专业能力和多年经验,瑞鹏在旺盛的市场需求下不断开出分院,并在这一年走出深圳进驻广州。

2015年,宠物行业日渐火热,小有名气的瑞鹏被达晨资本看上,由此引向资本化道路。2016年,瑞鹏开出70家直营连锁宠物医院,成为当时中国最大的宠物连锁医院。

2018年,更大的资本机构高瓴开始入局,并带来旗下700多家宠物医院合并成为新瑞鹏,公司迎来重要转折点,迅速从2015年的几十家扩张至2018年的1000家。

2020年9月,新瑞鹏完成数亿美元的战略融资,背后的投资队伍日渐壮大,包括腾讯、德国医药企业勃林格殷格翰、碧桂园等。

资本加速了新瑞鹏的宠物医院整合路径,从2015年估值不过7亿迅速成长到了2020年的300亿估值,达晨也在此中赚得盆满钵满。

如果此次赴美上市成功,高瓴或可从中获取不少利益。招股书显示,新瑞鹏董事长彭永鹤合计持股31.8%,高瓴持股35.8%,达晨肖冰、高瓴李良的持股比例不足1%,其中李良担任新瑞鹏联席董事长一职。

在众多大资本的加持下,新瑞鹏无疑成了宠物行业一颗耀眼的新星,如果此行顺利,新瑞鹏将成为“中国宠物医疗第一股”。

3

隐患

快速融资、扩张、并购,给公司带来了规模和营收上的增长,但是资本浓度过高,也给依托于线下经营的新瑞鹏埋了不少雷。

比较好理解的是,宠物医院数量的快速增长给宠物医疗服务业务带来了不错的账面收益,但无论是占总营收比,还是从单医院收入来看,数据呈现出逐年下降的趋势。

除疫情影响宠物医院被迫关闭外,还有宠物行业竞争加剧后生存空间不断被挤压,市场呈现出宠物医院过剩的境况。据腾讯新闻,2022年我国宠物医院数量达2.3万家,较2021年减少7448家;2022年四季度,新瑞鹏宠物医院数量减少92家。

医院在减少,意味着相关收入也会减少,但是成本却在不断上涨,单医院的创收呈现下降趋势。2020年、2021年、2022年前三季度单医院创收分别为167.8万、157.6万、117.6万。

宠物医疗服务的毛利率也下降不少,从2015年的30%以上,跌到了2020年、2021年的4%左右。

其中人工成本占据了主要原因。

第一是大量并购后,整合管理等冗余成本一时难以避免;第二是我国相关专业人才缺口较大,市场供需关系下,人工成本难免随之水涨船高;第三是人效下降,单个人工成本上升,其带来的创收却在下降。

数据显示,从2015年到2022年,新瑞鹏人工成本占比从22%增长到了52%。

收入下降的同时,成本却在不断提升,尚不能扭亏为盈的新瑞鹏,显然还有不短的一段路程要走。

除了盈利这种比较直观的问题外,还有不少隐藏在水面下的暗涌。

首先,虽然宠物医疗具备一定门槛,但行业发展时间不长,随着人才批量化供给到市场,以及行业标准日益健全,新瑞鹏能否形成以及扩大专业壁垒和技术壁垒优势,成为宠物医疗服务行业的标杆,也是新瑞鹏接下来需要思考的。

其次,快速扩张下的新瑞鹏,经营管理方面展现出了许多不足甚至缺陷。

仅2022年,就获得7次行政处罚,涉及将人用药品用于动物、进口兽药的使用情况未被合规记录等,累计处罚金额超6万元。

不止如此,新瑞鹏还曾坦陈,旗下一些宠物医院,还没有获得包括诊疗、诊断、兽药、辐射安全、环评等各类许可证。这很可能引起公司的牌照风险。

规范经营以及行业标准的建立还存在不少提升空间。

此外,猫咪无法与人沟通的特点,这就决定了排查步骤增多、收费较高且收费不透明,但高昂的宠物诊疗成本却不一定能带来相应的反馈。

由于宠物医疗行业自身的专业性,对宠物的诊疗非常依赖医师的个人水平和经验,但相关从业人员水平参差不齐,发生了不少造成宠物瘫痪甚至致死的现象。宠主作为消费主体,处在十分弱势的地位,宠主与医院的矛盾和不信任感还在加剧。

据长江商报,有行业人士表示,与宠物食品和宠物用品等集中度较高、成熟的子行业相比,中国宠物医疗行业正处于快速整合期。不过行业中的乱象仍需时间沉淀。

中国宠物行业的前景是美好的,但中国宠物行业仍处在摸索试验阶段,离行业成熟仍存在不小的距离。

新瑞鹏或将打响宠物医疗上市第一枪,至于能否把握住先发优势,持续运营好公司……只能感叹一句,上市还只是个开始。

最近更新

-

货拉拉冲刺IPO,老板曾是“职业赌徒”?

科技 · 01:06

-

江西地产首富,离奇消失了?

科技 · 00:02

-

东方材料碰瓷华为,想好下场了吗?

科技 · 昨天 00:36

-

人口增长全国第一!这座城市,让炒房客绝望

科技 · 04-11 23:51

- 高负债运营 毛利率低于同行 潍柴雷沃冲击IPO 马力够吗?

- 福建游乐园运营商金生游乐申请纳斯达克IPO上市,募资900万美元

- 亚联机械冲刺上市:计划募资约4亿元,董事长郭西强曾是技术员

- 杭州旭航集团,申请纳斯达克IPO上市,募资9800万美元

- 倍轻松财报披露前财务总监辞职,上任不足四个月,公司收监管函

- 三联锻造IPO注册生效:拟募资约4亿元,递交招股书不到2个月

- 主线继续修复

- 东方甄选发近9亿港元“大红包”,“董宇辉们”走上人生巅峰?

- 人工智能周四会回调吗,万能的ai+,连板涨停接力情绪又起来了,规避特停特例出现

- 收评: A股要走三重顶?还是蓄力突破?老手说,短线主力或有暴走可能。

专栏推荐

-

军师点兵

浓缩机构研究精华,提前捕捉市场风口

1569人已购

¥258.00/月

军师点兵

浓缩机构研究精华,提前捕捉市场风口

1569人已购

¥258.00/月 -

排股掌内功心法

股市修炼有三大要素,即方法、选股、择时。

131人已购

¥399.00/月

排股掌内功心法

股市修炼有三大要素,即方法、选股、择时。

131人已购

¥399.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

12人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

12人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

72人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

72人已购

¥19.90/月