低价者忧?胰岛素集采扫落谁的寂寞

美版“集采”,让这个3月变得异常奇特。常年努力维持高价胰岛素产品的大厂,突然以惊人的降价幅度上演“跳水”竞赛。

先是月初1日,礼来率先宣布其赖脯胰岛素和重组人胰岛素降价70%;月中的14日、16日,诺和诺德与赛诺菲先后将旗下主力胰岛素产品价格下调了75%和78%。

要知道,上述三家药企巨头占据了美国胰岛素市场90%以上的份额。而自1996年以来,胰岛素这种救命药的价格在美国市场飙升超过10倍,三巨头得以赚取了210亿美元的利润。

是什么原因让胰岛素大佬们“挥刀自宫”式降价?其中作用力是多重的。

一方面是要应对史诗级通胀压力的美国政府,在去年推出了《通胀削减法案》。《法案》规定参保人员胰岛素自付费用上限为每月35美金,2023年起生效。

礼来的大幅降价打破了过往的市场逻辑,而诺和诺德与赛诺菲在此后的跟随跳水,则是重构美国市场胰岛素的价格平衡点。

再者是糖尿病药物市场近两三年的利润增长点结构性变化。

受司美格鲁肽等爆款产品销量大增的带动,GLP-1激动剂、SGLT2抑制剂两类产品大量涌现,各企业通过这两类产品获取较多的利润,减轻了对胰岛素药物获利的依赖,使胰岛素产品具备降低价格的空间。

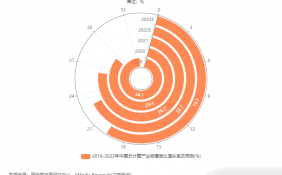

数据来源:弗若斯特沙利文 制图:《多肽链》

顺水推舟的“跳水价”,也是各家为了胰岛素产品在结构性红利彻底丧失前,打出一手主动防御牌。

还有一个重要的原因是全球胰岛素产品研发制造的竞争格局出现了新变化——一批中国胰岛素制造商快速崛起,开始规划向美欧市场“反向输出”。

就在一个月前,中国最大的胰岛素制造商甘李药业(603087.SH)公告称,公司研发的生物类似药甘精胰岛素注射液的生物制品许可申请(BLA)获美国食品药品监督管理局(FDA)正式受理,进入实质审查阶段。

此外,通化东宝(600867.SH)、东阳光(600673.SH)等中国胰岛素制造商也纷纷在美欧市场展开人胰岛素及胰岛素类似物的注册工作,且进展颇为迅速。

新晋挑战者带来的压力,对于三巨头来说不容小觑。毕竟,在中国大市场的竞争中,已经能看出中国药企开始强势崛起。

实际上,三巨头在美国市场的这次大跳水后的胰岛素价格,对比中国市场施行胰岛素专项集采之后的同类产品价格,仍处“高位”。

因此,不排除未来全球范围内胰岛素价格进一步下沉。

那么“低价”策略,是否会成为整个胰岛素药物市场的主流?专项集采之后中国市场的一些格局变化,或许能管窥未来这一趋势变化。

壹| 重塑

集采的意义

胰岛素价格骤降的画风,其实在国内市场早已上演。

2021年11月间,第六批国家组织药品集中采购胰岛素集采专项投标开启,并于去年5月起在全国各地陆续执行集采价格。

此次胰岛素专项集采,最终有11家企业的16个通用名品种,涵盖临床常用的二代、三代胰岛素42个产品中标。全国首年采购需求量为2.14亿支,总金额约为170亿元,约占国内胰岛素市场总量的56%。

总量不小,竞争激烈,这些都是能够料想的,但胰岛素专项采购之所以受到空前的关注,还因为这是国家医保局推行集采政策之后,第一个生物药领域的集采品种。

与化药不同,生物药的产业链结构和制造工艺更加复杂,药物本身的可替代性却并不存在多大问题,但在各方未达成共识,因此集采政策在推进过程中需要试验、调整和完善。

胰岛素行业这些年的发展,市场竞争已经相当充分,生产技术成熟稳定,产品种类也愈加丰富,加之此前胰岛素价格始终在高位徘徊,所以胰岛素集采就被赋予重塑市场格局的重任。

从供给侧看,集采中标的相关企业做足了充分准备。

礼来、赛诺菲和诺和诺德组成的跨国药企编队,积极应标。礼来的赖脯25从单支原价67.72元降到了18.89元,摘得73%的专项集采最大降幅;而赛诺菲在甘精胰岛素等品种上的降价幅度,也不遑多让。

尽管此前只占据三成左右国内胰岛素的市场份额,但集采无疑是国内药企加速抢占的最好时机。

以甘李药业、联邦制药(03933.HK)、通化东宝、海正药业(600267.SH)、东阳光等公司组成的国内药企方阵,也以不同策略争取集采的最佳结果。

其中,国内胰岛素龙头甘李药业以“贴地飞行”的姿态,所有6个竞标品全部低价中选,其中包括甘精、门冬、精蛋白人胰岛素混合注射液(30R)均以最低价拿下A1顺位,其他3个产品位次也很靠前。

从集采结果来看,降费效果是优于预期的——上述中标的42个胰岛素产品平均降幅48%。粗略估算,首年胰岛素集采就能节省185亿元左右的胰岛素药费支出。

降价之外,更为重要的是此次集采在规则设计上的调整。

比如在确定协议采购量的时候,将调出分配量的选择权交给医疗机构,由医疗机构自主选择;而在化药集采中,则是由中选企业选择供应地区。

很大程度上,这是因为生物药虽具备可替代性,但没有形成社会各层面的共识,短期内还要兼顾稳定市场原本的用药结构,所以模式上不同于化药集采。

再者,竞价规则上与化药集采不同的是:只要企业报价达到一定降幅(≥40%)即能获得拟中选资格。根据拟中选规则,确定入围产品。未入围企业接受规定降幅即可复活,对竞标企业来说是一种保护机制。

显然,胰岛素为生物医药集采打样,官方是采取了相对稳健的方式推进,刻意减轻了企业的竞价压力。

也因此,相比化药集采,胰岛素集采的整体降幅较以往略小,而企业中选率则明显更高。

这样的规则设计体现了官方的良苦用心,却也留下了进一步优化的空间。

比如这样的规则之下,市场出现了B组甚至是C组的高价产品,在协议量和余量市场上的销售占比反倒高于A组低价产品的现象。

有行业人士分析,由于报销比例一致也导致了高价药高价报销,低价药低价报销,协议执行动力不足。

另一方面,医疗机构的自主选择和过去形成的品牌惯性,也是协议执行比例偏低的原因。而执行时间一旦拖长,余量市场份额分配上,也不利于低价产品。

根据行研数据显示,高价药的市场份额在集采执行前后并未出现明显变化。以诺和诺德为例,2022年胰岛素产品占市场份额51%较2021年集采前52%,仅下降了1%(调研数据为百床以上医疗机构)。

事实上,即便打出最大单品降幅的礼来,也没能明显的换来产品放量。2022年礼来中国区营收为14.53亿美元,同比下降13%,礼来中国称赖脯胰岛素进入集采对其中国业绩产生了直接影响。

贰| 低价

未来的必然

于供给侧,专项集采最大的作用力在于对市场竞争格局的影响。礼来、甘李等企业祭出“地板价”,就是寄望于“以量补价”撬动更大的市场份额。

当前,礼来、赛诺菲与诺和诺德三巨头占据了中国胰岛素市场七成以上的市场份额,而其中诺和诺德一家的份额就达48.5%(2021财年诺和诺德披露数据)。

此次专项集采,礼来、赛诺菲在各自胰岛素主线产品上打出低价牌,说这两家想挖一挖诺和诺德的墙角,也是很现实的盘算。

毕竟凭借GLP-1产品司美格鲁肽的“意外爆红”,诺和诺德新枝华发,大大抵消了集采的影响,在胰岛素集采采用高价策略弥补市场份额的损失,结果量价双得。

目前看来,这个“斗地主”牌局的天平似乎并没有倒向更低价格的一方。

在医保报销政策上,胰岛素集采中选产品是以中选挂网价格为支付标准,医保基金按照确定比例支付。

这里就会出现了一个局面:只要产品报价能达到一定降幅,就会获得中选资格,结合医保报销政策就变成中选价高者更得利,而中选价格越低却越“吃亏”。

现实结果来看,集采之后一些地方市场出现A类低价中选产品协议采购进度严重滞后的情况,也从一个侧面说明了这个问题。

去年末,黑龙江、湖南等省份都曾发文督促医疗机构加快采购进度,按照协议约定的序时进度完成采购。因为彼时,这些省份的部分胰岛素产品采购完成率甚至不足20%。

胰岛素专项集采还有一个重要的“局点”就是二三代胰岛素的市场更迭。

按照Insight数据统计,2019年时三代胰岛素占据国内胰岛素市场58%的份额,门冬胰岛素(及其预混产品)和甘精胰岛素为市场份额最大的三代胰岛素品种。

但对比欧美市场的同阶段,三代胰岛素占比已经达到85%,成为绝对的市场主流产品。这意味着,国内三代胰岛素仍具有很大的挖潜空间。

因此,专项集采另一个看点就是甘李药业对于三代胰岛素的“攻坚战”。

甘李药业打出一手低价王炸牌,6个竞标产品平均降价幅度高达65.35%,其中5个三代胰岛素全部高顺位中标。

从具体品类上看,甘李药业门冬胰岛素注射液(采购组名:餐时胰岛素类似物)中选价格为19.98元/支,这比所有餐时人胰岛素产品中选价格都低(参见下图),也就是说三代速效胰岛素甚至击穿了二代产品的底价。

同样,甘李药业的门冬胰岛素30注射液24.56元/支的中选价格,卡在了预混人胰岛素产品价格集中度最高的27-33元区间之下;而其二代胰岛素产品——精蛋白人胰岛素混合注射液(30R)又封住了预混人胰岛素的“全场最低价”。

礼来的精蛋白锌重组赖脯胰岛素混合注射液(25R)则是此次三代胰岛素类似物产品中价格最低的产品,18.89元/支的超低价格“秒杀”绝大部分同类二代胰岛素产品。

不难看出,在推动更具优势的三代胰岛素替代二代胰岛素上,甘李、礼来可是下了很大的“血本”,这也是集采政策指向所希望看到的结果。

山雨欲来风满楼。无论是美中市场不同版本的集采,还是企业主导的产品更迭换代的低价策略,胰岛素产品价格持续下沉已成定势。

或许建立生物药可替代的全社会共识还需要一个时间过程,但胰岛素产品的普惠性绝对是集采等政策所要解决的核心问题。

叁| 唤醒

未可及的需求

集采也罢,竞争也罢,创新也罢,最终的圆点是归于对需求侧的满足。

如果说供给侧的集采是胰岛素价格影响的分母,那么需求侧糖尿病人群的支付能力、疾病认知、病程管理、用药行为等等都是价格影响的分子。

根据国际糖尿病联盟(IDF)数据,2021年我国糖尿病患者人数为1.41亿人,位居全球之首,且患病率还在持续上升。

数据源:国际糖尿病联盟的《IDF2021全球糖尿病地图》第10版

数据源:国际糖尿病联盟的《IDF2021全球糖尿病地图》第10版

然而,根据《中国2型糖尿病防治指南(2020年版)》数据,中国糖尿病的知晓率、治疗率和控制率分别为36.5%、32.2%、49.2%,仍处于低水平。

诊断为糖尿病的患者中,只有约1/3的人接受治疗,而接受治疗的患者中又只有一半的患者病情得到控制。显然,巨大的市场需求未被释放。

另一方面,未来糖尿病防治费用将成为一笔沉重的社会负担。故胰岛素集采有效的缓解糖尿病防治费用大幅增长的压力,保障群众糖尿病医疗负担的公平性和低收入人群的用药可及性。

首年1.7亿支的协议采购量和48%的产品平均降幅,极大推动胰岛素用药需求覆盖,降低国家医保基金的支付压力,从而形成糖尿病防治的良性循环。

当然,这需要一个过程。由于过往宣教不足,需求侧的认知问题也是阻碍胰岛素价格下沉的影响分子。

糖尿病患者中,病程较长、用药粘性较强的人群(以老年人居多)对于临床医生诊断和处方有较强的依赖,对更换胰岛素持谨慎态度,因此医生对胰岛素品牌间转换影响较大。

另一方面,医疗机构在胰岛素采购时有自主选择权,出于多方面的考量,剔除必须满足集采政策要求,低价胰岛素不被重视,造成低价胰岛素的市场渗透率进一步降低。

疫情过后医保基金缩水,医院医保配额上限必然会降低。按照目前胰岛素的医保支付政策,患者高价药用得多,就会挤占掉更多低价药病人的医保使用配额。

这些专项集采后出现的现实问题,也为胰岛素集采政策的校准和优化给出了明确的“靶点”。

无论是集采政策进一步优化向低价产品倾斜,加大低价同质的宣教,同时建立量价挂钩的考核机制,使低价产品能够更多获得临床应用,这些政策优化方向是可以预料的。

还有一个生物医药集采推行的核心问题,就是生物类似药对生物药的可替代性的共识,但这并非是技术性的难题。

实际上,美国FDA为了解决类似问题,早就推出了生物药可互换审评审批的机制。何况,欧美市场生物药的法规、临床试验数据以及真实世界研究等,早已验证了同通用名胰岛素之间具备可替代性。

因此,接下来药监局是否会有可互换审评审批机制以及同通用名产品相互替代的“官方证明”出来,则是未来医保局组织推进集采政策调整的最大的看点。

无论如何,胰岛素专项集采规则不断优化,为生物药大规模集采指明方向和确定趋势。

最近更新

-

商汤交卷2022:AI商业化全面提速,AI规模化释放潜能

科技 · 03-30 10:30

-

即时零售:不可逆的进化

科技 · 03-23 18:14

-

独闯万亿氢能江湖,未势能源显露“双轮动能”

科技 · 03-20 18:58

-

逸仙电商逆流而上 国货化妆品的“进化与蝶变”

科技 · 03-15 17:10

- 高负债运营 毛利率低于同行 潍柴雷沃冲击IPO 马力够吗?

- 三联锻造IPO注册生效:拟募资约4亿元,递交招股书不到2个月

- 【20230412午评】继续挑战箱体上轨的压力

- IPO参考:软银或拟纳斯达克上市 巨星传奇再次冲击港交所

- 收评: A股要走三重顶?还是蓄力突破?老手说,短线主力或有暴走可能。

- 出手“最壕”!银行股估值低分红比例高,值得配置吗?

- 自律不是一门好生意,Keep如何破局?

- 兴证全球基金:主动权益产品去年亏逾500亿,收取23亿管理费

- 机构扎堆推估值三年翻14倍,IPO递表时却大幅回落,澎立生物重金囤猴又养鼠

- 倍轻松收上交所监管函,涉及公司高管辞职事宜;昆仑万维:22年净利润约11.53亿 同比下降25.49%

专栏推荐

-

军师点兵

浓缩机构研究精华,提前捕捉市场风口

1568人已购

¥258.00/月

军师点兵

浓缩机构研究精华,提前捕捉市场风口

1568人已购

¥258.00/月 -

排股掌内功心法

股市修炼有三大要素,即方法、选股、择时。

131人已购

¥399.00/月

排股掌内功心法

股市修炼有三大要素,即方法、选股、择时。

131人已购

¥399.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

12人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

12人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

72人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

72人已购

¥19.90/月